- Магистральные сети связи в России, 2022

- Interactive Map Backbone Networks in Russia / Интерактивная карта «Магистральные сети связи в России» в PDF формате

- Interactive Map Backbone Networks in Russia / Интерактивная карта «Магистральные сети связи в России»

- Скачать в PDF:

- Description of Networks / Характеристики сетей

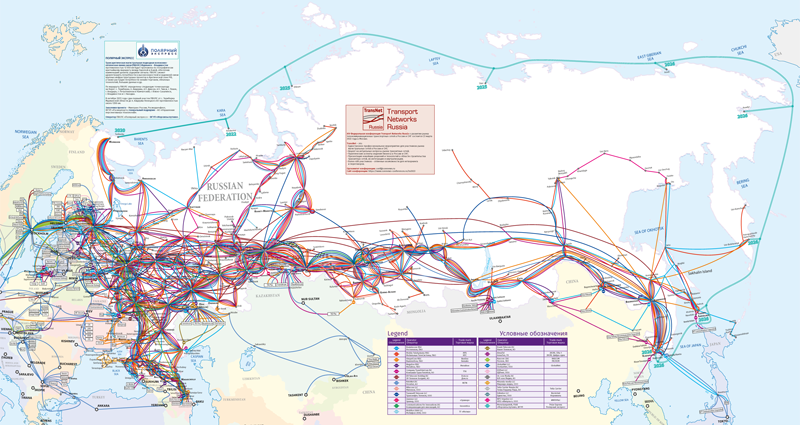

Магистральные сети связи в России, 2022

ComNews Research выпустил обновленную версию ежегодной карты «Магистральные сети связи в России», на которой показаны сети 23 магистральных операторов связи. В этом разделе вы можете ознакомиться с интерактивной версией карты, на которой представлены схематические маршруты магистральных сетей операторов по состоянию на октябрь 2022 года, а также с характеристиками этих сетей, включая протяженность, физические стыки с зарубежными операторами, точки обмена трафиком и пропускная способность. Мы представляем комментарии участников рынка магистральной связи: вендоров и операторов.

По данным опроса ComNews Research, по состоянию на октябрь 2022 года, в ТОП-10 операторов по протяженности магистральных сетей связи входят:

- ПАО «Ростелеком» (500 тыс. км),

- ПАО «МТС» (259,77 тыс. км),

- ПАО «ВымпелКом» (190,8 тыс. км),

- ПАО «МегаФон» (146,5 тыс. км),

- АО «Компания ТрансТелеКом» (78,315 тыс. км),

- АО «Эр-Телеком холдинг» (58,18 тыс. км),

- АО «РетнНет» (31,5 тыс. км),

- ООО «Милеком» (30 тыс. км),

- ООО «Траснефть Телеком» (17,63 тыс. км)

- ООО «Зуммер» (17,6 тыс. км).

Прирост протяженности магистральных линий связи за год с октября 2021 по октябрь 2022 года показали:

- ПАО «МТС» (+11,77 тыс. км),

- АО «РетнНет» (+1 тыс. км),

- ООО «Мобифон-2000» (МОТИВ) (+350 км),

- ООО «Зуммер» (+100 км).

Своими взглядами на развитие рынка магистральной связи в 2022 году в интервью с ComNews поделились вендоры и операторы магистральных сетей связи.

Какие тренды вы можете отметить на рынке магистральной связи в 2022 году? Насколько стабильным остается спрос на магистральные емкости в последнее время?

Сергей Яковлев, директор по телеком-бизнесу АО «Компания ТрансТелеКом»:

В текущем году загруженность сетей связи проявляется не совсем типичным образом, причем интересные тенденции отмечаем не только мы, но и коллеги по рынку. Начиная с марта 2022 года это было нехарактерное снижение, примерно на 22% в период с марта по июль, при том, что обычный сезонный спад по опыту прошлых лет составлял около 10%. Видимо, этот эффект связан с уходом из России некоторых популярных социальных сетей и сокращением потребления видеоконтента. С сентября 2022 года мы, напротив, наблюдаем выраженный рост трафика, примерно вдвое превышающий темпы привычных сезонных изменений в предыдущие годы. Загрузка сети ТТК в октябре 2022 года превысила уровень октября прошлого года на 10%.

Такие колебания трафика нашли свое отражение и в динамике операторского спроса на магистральные емкости. Весной и в начале лета количество заказов на каналы снизилось, а начиная с сентября их объемы, наоборот, резко возросли. Что касается международных операторов, то после периода неопределенности в начале нынешнего года, ориентировочно с середины года тендеры на международный транзит трафика возобновились в прежнем объеме. При этом «ТрансТелеКом» не останавливал собственные проекты по расширению каналов, в том числе и на европейском направлении. Стоит отметить, что заказы со стороны международных операторов на мелкие каналы по России для глобальных корпоративных клиентов в этом году постепенно сокращаются.

Алексей Закревский, генеральный директор ООО «ГлобалНет»:

В 2022 году в связи с требованиями государства проходит активная фаза установки технических средств противодействия угрозам (ТСПУ). Такой контроль трафика несет дополнительные расходы для оператора связи, что способствуют пересмотру цен на каналы в обозримом будущем. Перебои с поставками оборудования также негативно влияют на отрасль в целом. Удорожание компонентов и рост затрат на логистику отразятся на валовой марже.

Наблюдаются ли изменения в транзите трафика по сетям российских операторов с точки зрения географических регионов, как внутрироссийского трафика, так и транзита международного трафика?

Сергей Яковлев, директор по телеком-бизнесу АО «Компания ТрансТелеКом»:

Структура трафика в текущем году претерпела некоторые несущественные изменения, но европейский трафик в целом по-прежнему занимает 25% от общего объёма передаваемых данных.

Если говорить о внутрироссийском трафике, здесь мы фиксируем достаточно быстрый рост объемов «ВКонтакте» и Telegram, также постепенно растет Rutube.

Алексей Закревский, генеральный директор ООО «ГлобалНет»:

Хочется отметить рост интереса к северным маршрутам, как альтернативу южному направлению. Большой спрос на направление Москва- Санкт-Петербург-Хельсинки-Стокгольм-Амстердам. Наша система DWDM позволяет удовлетворить возрастающие потребности межоператорского рынка в каналах связи в новых реалиях. Поэтому, слухи о деградации российских интернет-услуг сильно преувеличены. Сетевые метрики показывают, что все подключения сохранились в неизменном виде.

Какие ключевые проекты реализовала ваша компания в 2021-2022 году? Какие перспективные проекты планируете развивать в будущем?

Сергей Яковлев, директор по телеком-бизнесу АО «Компания ТрансТелеКом»:

В начале 2022 года мы завершили очередную крупную модернизацию нашей транзитной IP-сети. Кроме того, мы продолжаем расширение географии присутствия, и в текущем году сеть ТрансТелеКома пополнилась несколькими сотнями региональных узлов связи.

Также стоит отметить, что ТрансТелеКом инвестирует в реализацию требований закона Яровой, а избытки построенных емкостей мы готовы предложить коллегам по рынку в качестве услуги аутСОРМинга.

На 2023-24 годы мы планируем следующий очередной этап модернизации IP-сети, а также крупную модернизацию транспортной магистральной сети DWDM.

Алексей Закревский, генеральный директор ООО «ГлобалНет»:

Наша долгосрочная стратегия осталась без изменений и основывается на следующих пунктах:

- Сохранение лидерства по части инноваций.

- Развитие существующих сервисов и услуг.

Этот год мы посвятили дополнительному резервированию услуг предоставления каналов передачи данных в пределах городов нашего присутствия.

Насколько стабильным остается спрос на оборудование передачи данных российских производителей со стороны операторов магистральной связи в последнее время? Какие факторы могут способствовать развитию отечественного производства в настоящее время?

Дмитрий Песляк, менеджер по развитию бизнеса N3COM:

В настоящее время спрос на российское оборудование передачи данных показывает стабильный рост, — этому способствует постоянный запрос операторов на увеличение пропускной способности и количества каналов, расширение корпоративных и технологических сетей, и разумеется, уход глобальных вендоров с российского рынка. Текущая ситуация является беспрецедентной в современной истории, и никто не может спрогнозировать ее дальнейшее развитие. Параллельный импорт также не способен удовлетворить потребности операторов и заказчиков. Поэтому мы считаем, что к решению данной проблемы необходимо подходить системно: создавать собственные разработки. Определенные наработки у отечественных производителей есть, но в условиях жесткой конкуренции со стороны ведущих западных компаний и бурного развития ИТ технологий, успеть за быстро меняющимся рынком было сложно. В то же время для дальнейшего развития у ряда российских компаний есть все предпосылки: широкая экспертиза и большой опыт работы с зарубежными вендорами. Мы, как инжиниринговая компания, выбрали стратегию развития технологической экосистемы, включающую в себя локализацию оборудования зарубежных производителей с последующим переносом производства в Россию. Мы понимаем текущие и будущие потребности рынка и ведем разработку новых аппаратных и программных решений, способных удовлетворить потребности рынка в перспективе.

Алексей Иванов, заместитель генерального директора по работе с органами власти ООО «Т8»:

Компания Т8 — российский технологический флагман в области оборудования DWDM. Мы разрабатываем и производим системы со скоростью до 800 Гбит/с по длине волны.

Наши клиенты — это операторы фиксированной и мобильной связи, банки, дата-центры, компании нефгегазовой отрасли и прочие структуры. Мы видим, что вместе со стремительно меняющимся миром, меняется и восприятие магистральных сетей связи, фактически являющимися артериями передачи данных. На передний план выходят надежность и доверенность оборудования.

Именно под такие задачи разрабатывается наше оборудование. Более того, наработанный нами опыт в сфере безопасности и доверенности, вызывает живой интерес со стороны зарубежных партнеров.

Сегодня около 15 % российского DWDM-рынка – это оборудование Т8, компания ставит перед собой задачу — довести долю до 40 % в перспективе ближайших лет, а долю экспортных поставок в обороте — до 30 %. Мы принимаем самое активное участие в разработке государственных мер поддержки российской радиоэлектроники, среди которых одной из ключевых является сквозные проекты, которые позволят получать операторам связи российское оборудование по максимально привлекательным ценам.

Как вы можете охарактеризовать развитие рынка магистральной связи и производства оптических кабелей для сетей связи в 2022 году? Какие ключевые проекты реализовала ваша компания в 2021-2022 году в сегменте оптических кабелей связи?

Андрей Николаев, генеральный директор АО «Оптиковолоконные Системы»:

Потребление оптического волокна в мире продолжает расти. По прогнозам аналитиков, объем мирового рынка за следующие 5 лет вырастет на 30%. Основными драйверами спроса на оптоволокно остаются проекты 5G и проекты развития ШПД (FTTH). Несмотря на замедление в 2022 году в России темпов строительства волоконно-оптических сетей связи, мы считаем, что по мере принятия решений о переходе к стандартам связи перспективных поколений и реализации инициатив, направленных на развитие ВОЛС, отечественный рынок оптоволокна будет расти. Поэтому мы верим, что спрос на продукцию нашего предприятия обеспечен как минимум на 20 лет вперед.

В начале 2021 года компания «Оптиковолоконные Системы» запустила серийное производство нового типа оптического волокна G.654.E. для проекта ПАО «Ростелеком» по строительству новой волоконно-оптической линии связи от западных до восточных границ РФ под рабочим названием ТЕА NEXT («Транзит Европа — Азия нового поколения»). Первые километры кабеля с оптическим волокном производства ОВС уже проложены на пилотном участке проекта. Сегодня современное оптическое волокно G.654.E поставляется и для других проектов магистральных сетей связи.

Interactive Map Backbone Networks in Russia / Интерактивная карта «Магистральные сети связи в России» в PDF формате

Примечание: для просмотра PDF со всеми интерактивными функциями — возможностью выбора для просмотра сетей отдельных операторов — рекомендуем Xodo PDF Reader & Editor (для мобильных устройств iOS и Android) и аналогичные программы.

Interactive Map Backbone Networks in Russia / Интерактивная карта «Магистральные сети связи в России»

- при помощи указателя мыши, когда он после наведения на таблицу отображается как значок ладони;

- при помощи полосы прокрутки, расположенной непосредственно под таблицей;

- клавишами управления курсором со стрелками (в большинстве десктопных браузеров).

Скачать в PDF:

Карта в PDF ( 4 027.78 Кбайт )

Примечание: для просмотра PDF со всеми интерактивными функциями — возможностью выбора для просмотра сетей отдельных операторов — рекомендуем загрузить и открыть файл в Adobe Reader.

Rostelecom PJSC Ростелеком, ПАО

Mobile TeleSystems PJSC Мобильные ТелеСистемы, ПАО

VimpelCom PJSC ВымпелКом, ПАО

MegaFon PJSC МегаФон, ПАО

Company TransTeleCom JSC Компания ТрансТелеКом, АО

ER-Telecom Holding JSC ЭР-Телеком Холдинг, АО

RetnNet JSC РетнНет, АО

Milecom LLC Милеком, ООО

Transneft Telecom LLC Транснефть Телеком, ООО

Zummer LLC Зуммер, ООО

Communications for innovations JSC Коммуникации для инноваций, АО

Mobifon-2000 LLC Мобифон-2000, ООО

Kvant-Telecom JSC Квант-Телеком, АО

AlmaTel АлмаТел, ГК

Rascom CJSC Раском, ЗАО

GlobalNet LLC ГлобалНет, ООО

EDPnet LLC ЕДПнет, ООО

UL-com Media JSC ЮЛ-ком Медиа, АО

Miranda-media LLC Миранда-медиа, ООО

Telia Carrier Russia JSC Телиа Кэрриер Раша, АО

Edinstvо LLC Единство, ООО

NPO Impulse LLC НПО «Импульс», ООО

Morsviazsputnik, Federal State Unitary Enterprise «Морсвязьспутник», ФГУП

Description of Networks / Характеристики сетей

Belarus Novozybkov – Gomel n/a

Kazakhstan Ozinki – Uralsk n/a

China Blagoveschensk – Heihe n/a

Azerbaijan Derbent – Samur n/a

Kazakhstan Aksarayskaya – Akkol 1024

Kazakhstan Ozinki – Uralsk 16384

Finland Perovo – Juurikorpi n/a

Finland St.Petersburg – Kotka 36800